新規上場(IPO)の

ご相談はこちら(受付時間 平日 9:45 - 17:30)

IPOコラム

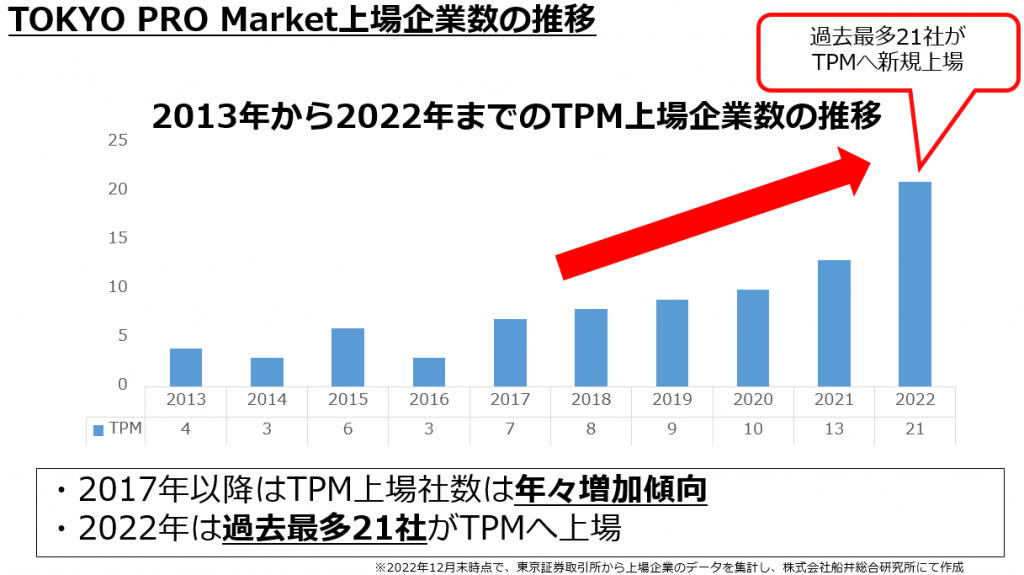

2022年、TOKYO PRO Market(以下、TPM)の年間新規上場社数は過去最多となりました。

上場企業数が増えている要因としては、

・TPMの認知度の向上

・2022年4月より適用された東京証券取引所(以下、東証)の市場再編

など様々な要因が挙げられます。

上場企業数の増加に伴い、TPMへの注目度が高まっていることから、

TPMへの上場が、「中堅・中小企業の成長戦略」の手段の一つとして認識されはじめていると考えられます。

今回は中堅・中小企業向けの総合コンサルティング会社かつJ-Adviserである船井総研ならではの視点で、

2022年のTPMの実情と今後の展望を解説いたします。

新規上場(IPO)を検討されている経営者様は、

是非、本コラムを通じて、貴社の成長戦略として、TPMについての理解を深めていただければと思います。

目次

TOKYO PRO Marketの母体となるTOKYO AIM は、2008年の改正金融商品取引法により 導入された「プロ向け市場制度」に基づき、株式会社東京証券取引所グループとロ ンドン証券取引所の共同出資により創設された株式会社TOKYO AIM取引所による運営 マーケットとして、2009年6月に開設されました。TOKYO PRO Marketの特徴的な点 は、成長産業や技術革新を牽引するベンチャー企業にとっての資金調達の場として 機能することです。

(1)知名度・信用力の向上

TOKYO PRO Marketへの上場は企業の知名度と信用力を向上させます。市場の注目度 が高まり、投資家や顧客からの信頼を得ることができます。

(2)人材確保の優位性、従業員の士気向上

上場企業としての魅力が高まり、優秀な人材を確保する競争力を持つことができま す。また、株主となる従業員の報酬やインセンティブ制度の充実により、従業員の 士気が向上します。

(3)ガバナンスや管理体制の強化・充実

上場に伴い、ガバナンスや管理体制の強化が求められます。情報開示や監査の要件 に適合することで、企業の信頼性と透明性が高まります。

(4)M&Aや事業承継

上場によって企業の評価が向上し、M&Aや事業承継において有利な立場になります。 他の企業との戦略的な提携や成長戦略の実現が可能になります。

(1)適時開示のための体制構築

TOKYO PRO Marketへの上場には、情報開示の要件があります。適時開示を行うため の体制やプロセスを構築する必要があり、人材やシステムの投資が必要になりま す。

(2)上場時のコスト、維持コスト

上場には手続きや手数料などの費用がかかります。また、上場後も定期的な監査や 情報開示、規制要件への対応にコストがかかります。これらの費用は企業の経営負 担となる場合があります。 TOKYO PRO Marketへの上場には、いくつかのデメリットが存在します。特に情報開 示やコストに関連する課題は注意が必要です。企業は上場に伴う負担を考慮し、リ スクとリターンをバランスさせることが重要です。

2022年は、21社がTPMへ新規上場し、過去最多の上場社数となりました。

上記画像で示している通り、直近3年間で新規上場社数が急激に増加しています。

上場社数の増加の要因として「東証の市場再編」の影響が考えられます。

2021年の一般市場への新規上場社数は125社であったのに対し、2022年は91社となっており、市場再編により目標市場をTPMへ変更した企業もいたことが考えられます。

TPMへの上場に関わるプレイヤーの状況についてもご説明します。

まずは、J-Adviserです。TPMへ上場するためには、J-Adviserは必要不可欠な存在となっております。

(参考:お問合せ急増!「TOKYO PRO Market」の上場の魅力とは?)

2022年4月に弊社がJ-Adviser資格を取得しただけではなく、

2022年10月には、名南M&A株式会社もJ-Adviser資格を取得しました。

J-Adviserの数も増加していることからも、今後より一層TPMが盛り上がることが期待されます。

次に、J-Adviserとあわせて必要不可欠な監査法人についてご説明します。

TPMへの上場を目指す場合の監査法人選びの特徴としては、一般市場と比較すると、規模の小さい監査法人の割合が多いということが挙げられます。しかしながら、2022年ではEY新日本有限責任監査法人、有限責任監査法人トーマツなどの大手監査法人がTPMにおいても実績を上げており、大手監査法人が対応するケースもみられるようになってきております。

直前期の売上高:2,561,149千円

直前期の経常利益:△90,041千円

監査法人:有限責任監査法人トーマツ

直前期の売上高:1,275,521千円

直前期の経常利益:134,576千円

監査法人:EY新日本有限責任監査法人

・株式会社LUMBER ONE(2022年10月にTPM上場)

直前期の売上高:13,440,238千円

直前期の経常利益:579,252千円

監査法人:EY新日本有限責任監査法人

・株式会社マナベインテリアハーツ(2022年12月にTPM上場)

直前期の売上高:11,673,181千円

直前期の経常利益:310,348千円

監査法人:EY新日本有限責任監査法人

このことから、上場準備会社からだけではなく、IPO業界に関わるプレイヤー視点でもTPMの立ち位置が変わってきていると言えるのではないでしょうか。

TPMにおける監査法人のニュースとしては、ハイビスカス監査法人の行政処分が挙げられます。ハイビスカス監査法人は、2021年まではTPMの監査実績で首位を占めておりましたが、2022年6月に行政処分となったことで、上場企業だけではなく、多くの上場準備会社に対しても影響を及ぼしたと言えます。

実際に、ハイビスカス監査法人と監査契約を締結していたことで、上場申請を取り下げた会社もありました。

(参考:監査法人ハイビスカスに対する検査結果に基づく勧告について)

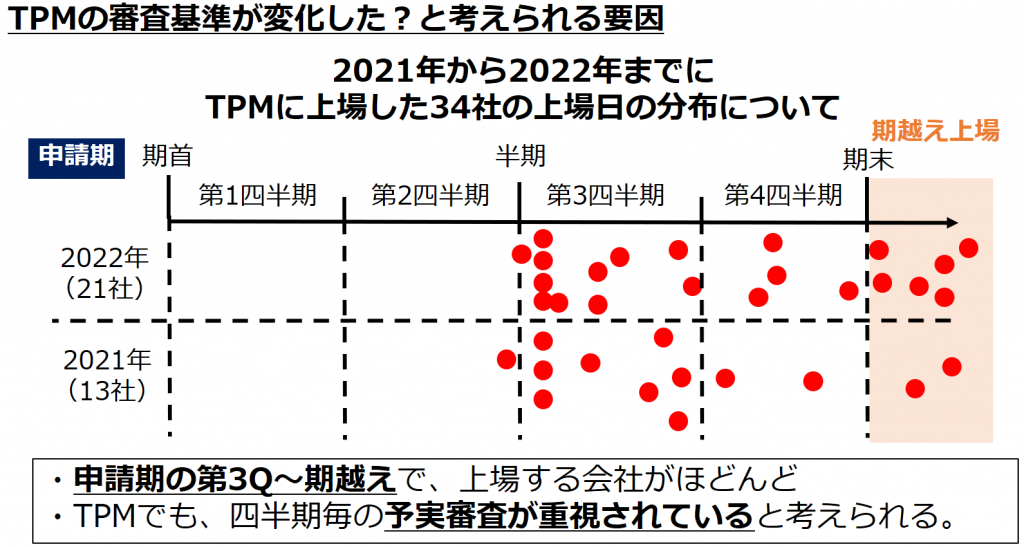

①TPMの審査基準が変化した?と考えられる

一般市場と比較すると、TPMには形式基準がないという特徴が挙げられますが、市場開設当初からみると、TPMの審査基準も少しづつ変化しているものとみられます。

以下の画像は、2021年から2022年までにTPMに上場した企業の上場日を分析したものになります。一般市場の上場審査では予実管理体制が厳しく問われますが、近年TPMにおいても第3四半期~期越え上場の割合が増加していることから、TPMでも一定レベルでの予実管理の体制が審査項目になっていると考えられるのではないでしょうか。

(参考:IPO準備において「予実管理で求められる水準」と「着手すべきタイミング」とは)

②『一般市場⇒TPM』への目標市場の変更

前述した通り、東証の市場再編の影響を受けて、目標市場をTPMへ変更している企業が増加していると考えられます。

株式会社Geolocation Technologyは一般市場への上場準備を進めていましたが、2020年9月に担当J-AdviserとJ-Adviser契約締結後、2020年12月にTPMに上場し、2021年9月には福岡証券取引所Q-Boardに上場されました。TPMに上場後にQ-Boardに上場した経緯については、弊社が開催するIPOを目指す経営者向け勉強会講師として山本社長がご登壇予定ですので、直接詳しく聞きたい方は以下よりお申込みください。

TPMまでの上場スケジュールとしては、以下の画像で示す通り、担当J-AdviserとJ-Adviser契約締結から400日程度で上場することが一般的ではありますが、同社のようにJ-Adviser契約締結後に数か月で上場する事例もあります。

③TPM上場企業の株主の変化

経営者がオーナーシップを維持したまま上場することができるため、事業承継の選択肢としてTPMへの上場を目指す会社も多くありますが、外部資本が入ったままTPMへ上場する会社もあります。

・ブリッジコンサルティンググループ株式会社(2022年5月にTPM上場)

株主である事業会社や投資ファンドとの間で、株主間契約を維持したまま上場しております。

(参考:ブリッジコンサルティンググループ株式会社 発行者情報)

流動性がないTPMにおいても、TPM上場後のステップアップ上場を目指すことで、株主への安心や期待などの効果があるのではないでしょうか。

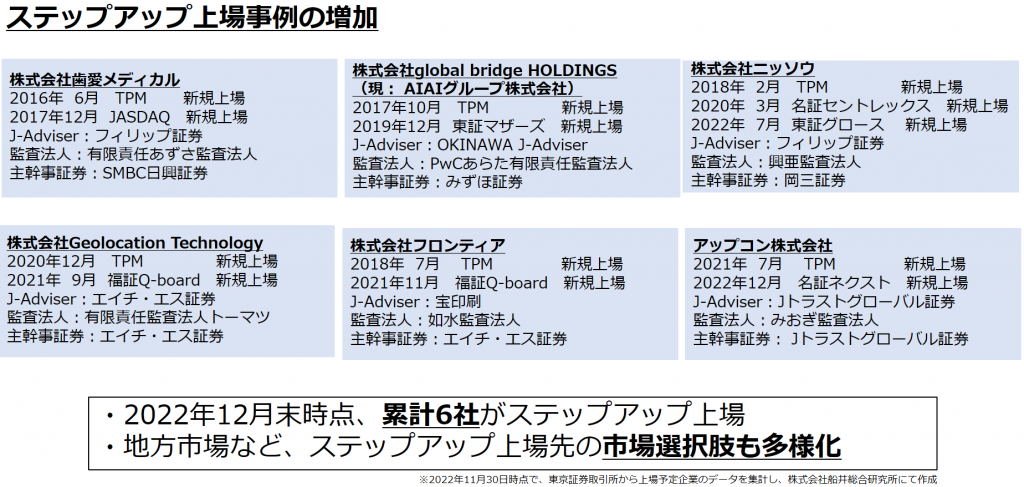

➃ステップアップ上場事例の増加

2018年2月にTPMに上場後に名証にステップアップ上場した株式会社ニッソウが2022年に東証グロースへ上場しました。

(参考:TOKYO PRO Marketを活用した成長戦略の代表事例を紹介)

今後、同社のようにTPMを活用したステップアップ上場が増加することが予想されます。

今後、より一層TPMの注目度が高まり、グロース市場やスタンダード市場への上場を目指していた会社が、最初のステップとしてTPMに上場する、というケースが増えてくるものとみられます。

また、TPMへの上場企業数が増えるのと合わせて、TPMに上場後、グロース市場やスタンダード市場など一般市場に上場するステップアップ上場の事例も増えるものとみられます。

本稿では2022年のTPM市場の振り返りと今後の展望の一部をご紹介させていただきました。

今回ご紹介できなかった内容も以下のリンクからご覧いただけますので、是非ご活用ください。

【最新IPOコラム】

公式X(エックス:旧Twitter) おすすめコラム・セミナー情報を通知します

Tweets by funaisokenIPO公式facebookおすすめコラム・セミナー情報を通知します