新規上場(IPO)の

ご相談はこちら(受付時間 平日 9:45 - 17:30)

IPO支援コラム

目次

会社が上場企業となっていく過程でどのようなことが行われるのでしょうか。上場申請にむけた事前準備段階から上場日当日までの概要を2回にわけて説明します。前編では上場準備の着手から準備段階で特に心がけるべきことについて説明しました。後編では主幹事証券会社と証券取引所の上場審査から「ファイナンス期間」と呼ばれる株価の設定プロセスと上場日当日までを説明します。

何年も続けてきた事前準備が進みいよいよ上場申請期となったら、まずは主幹事証券会社の「引受審査」が始まります。

主幹事証券会社は、上場した場合、会社の株式を一般投資家に販売する役割を担います。これまで上場したことがない会社が新しく上場し、一般の個人・法人投資家からお金を集めるということは、上場する会社自身はもちろんのこと、主幹事として販売を担う証券会社の責任も重大です。

そこで、主幹事証券会社は、本当にその会社を上場させて大丈夫かという観点で慎重に審査を行います。

審査の過程でチェックされる項目は多岐にわたります。

引受審査の期間は証券会社により異なりますが、最近は審査厳格化の流れもあり6か月くらいの期間をかけるところが多いようです。

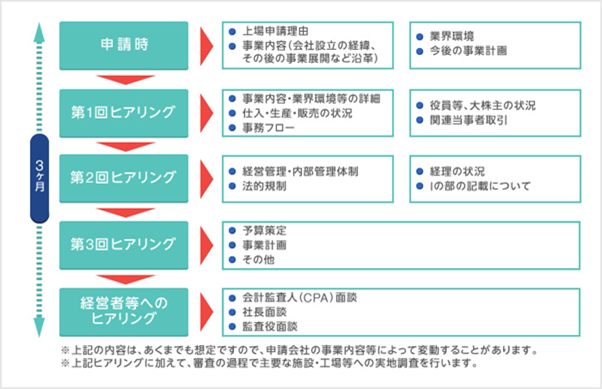

では引受審査というのは具体的に何をするのでしょうか。

証券会社ごとに違いはありますが、まずは指定された書類を整えて提出することがスタートです。

取締役会議事録、株主総会議事録、会計帳簿、税務申告書といった会社の状況をあらわす書類の提出が求められるほか、証券会社から事前に質問事項一覧が配られその回答を作成して提出する場合もあります。

証券会社の審査部門がこれらの書類に目を通したうえで、明らかにする必要があると判断された項目に対して質問がなされ、それに対し文書で回答を作成し締め切りまでに提出することが求められます。

こういったやり取りが数回繰り返されます。

また、毎月、月次決算の資料提出を求められ、予算通りに実績が進捗していない場合にはその理由などを厳しく確認されます。

後述の証券取引所の上場審査も同様ですが、審査担当者とのやり取りがかなりのストレスとなり、IPOのプロセスの中での最大の山場といっても過言ではありません。

証券会社の引受審査をパスしたらいよいよ証券取引所の上場審査です。

証券取引所の上場審査は東証1部と2部で3か月間、マザーズとJASDAQでは2か月間とされています。

その期間内に上場企業としてふさわしい社内体制が整っているかを証券取引所の視点でチェックしていきます。

事前に指定された書類を提出し、審査担当者がそれを読み込んだうえで質問と回答を繰り返していくというプロセスは証券会社の引受審査と類似しています。また、オフィスの実在性を確認するための取引所審査担当者による実査や、代表者、常勤監査役の資質や心構えを確認するための面談といったことも行われます。

※マザーズ、JASDAQは審査期間が2ヶ月になります。

※TOKYO PRO Marketの上場審査は担当J-Adviserが行うため、上場申請から上場承認までの期間は原則10営業日になります。

https://www.jpx.co.jp/equities/listing-on-tse/new/basic/02.html

東京証券取引所ウェブサイトより

証券取引所の審査はもちろん大変ではありますが、証券会社の引受審査のほうが期間を長くとられ、質問事項や説明を求められる内容が多いのが通常です。

したがって、証券会社の引受審査を乗り越えた後はだいぶ論点が整理され、やり取りにも慣れているはずです。

証券取引所の上場審査が終了し、無事に上場が承認された場合、いよいよ上場日に向けて自社の株価を設定するための値付け作業が始まります。

この期間は「ファイナンス期間」と呼ばれ、おおよそ1か月間、IPOプロセスの中でももっともダイナミックな時期とも言えます。

まず、上場承認直後に会社は「有価証券届出書」というものを財務局に提出します。

これは投資家が会社情報を確認して取引ができるように、金融庁(各地の財務局)に法定の書式である有価証券届出書を提出し、それを金融庁側で主にEDINETというオンラインシステムを通じて開示(「公衆縦覧」(こうしゅうじゅうらん)と呼ばれます)するプロセスです。

また、有価証券届出書をもとに作成された「目論見書」(もくろみしょ)と呼ばれる販売用の資料も作成します。

これは簡単にいえば事業内容や業績のダイジェストをグラフやカラーページを使用してわかりやすく記載したパンフレットです。

上場承認前のタイミングで、上場審査と並行して上場承認後を見据えて有価証券届出書や目論見書の作成作業を行うわけですから、その負荷はとても大きいのですが、非常に貴重な経験です。

上場時の株価はどのように設定されるのでしょうか。

会社は主幹事証券会社と相談して、上場承認日以前に「想定発行価格」というものを見積っておきます。

上場前ですから当然に株価は決まっていません。

また、勝手に決めるわけにもいかないのですが、何らかの指標がないと投資家は株価が高いか安いかを判断できません。

そこで、事業内容や企業規模が類似する上場企業を探して、その会社の株価と比較することで価格を見積もるのです。

今回は詳細説明を割愛しますが、株価はPERという指標を使用して試算されます。

試算された価格は「想定発行価格」ということで目論見書に記載されて公開されます。

あわせて、上場承認後に、会社が機関投資家を訪問して自社のプレゼンテーションを行います。

これは俗に「ロードショー」と呼ばれ、2週間ほどの短い期間で20から30社の機関投資家を訪問します。

訪問先は誰もがニュース等で見たことがある有名な証券会社、銀行、ヘッジファンド、資産運用会社などです。

はじめて上場する会社にとっては、ロードショーのタイミングが証券市場のメインプレーヤーである機関投資家とはじめて相対することとなるため、「いよいよ上場するのだ」という雰囲気を感じることができます。

短い期間で一日に何件も投資家訪問を繰り返すため時間的、体力的に厳しい時期ではありますが、非日常的な経験といえます。

ロードショーが終わった後で、主幹事証券会社が訪問先の機関投資家から想定発行価格をもとに「この会社の株を買うならどれくらいの価格帯か」というものをヒアリングしていきます。

ヒアリングにより、プロの投資家がどのくらいの株価なら買ってくれるのかというものを見積もっていきます。

主幹事証券会社にて結果を取りまとめたうえで、例えば「1株1200円から1500円」という具合に、仮条件価格帯というものを具体的に決めていきます。

仮条件価格帯が決まったら、これをもとに、いよいよ一般の投資家から株式購入の申込みを受け付けます。

この申込みの過程を通じて、仮条件価格帯の上限から下限の間で、実際にいくらで何株の購入希望があるかという需要を調査していき、その結果を積み上げて具体的な上場時の株価(「公開価格」といいます)が決められます。

こうした価格決定の方法は「ブックビルディング方式」と呼ばれ、実需に基づいた株価の決め方ということで我が国のIPOで一般的な方法です。

なお、IPO株は非常に人気があるため、購入申込みをした投資家すべてが購入できるわけではなく、抽選販売となることが多いです。

それだけ新規上場企業というのは世の中で注目されることになります。

この辺りもIPOのメリットといえます。

上場承認から上場日まで約1か月の間に、上記のようなファイナンスのための手続きが目まぐるしく行われます。

いよいよ上場日当日。

東京証券取引所の場合、上場日に鐘を叩くというセレモニーが行われます。

この「打鐘」(だしょう)は1社5回までと決められています。

この5回というチャンスに誰が鐘をたたくのか、また誰がセレモニーに出席するのか、それらを決定しつつ、当日の導線、プレスリリース、記者会見、テレビやラジオのインタビューの段取りなど上場日までにこなす必要があるタスクはかなりのものがあります。

最初に「IPOはゴールではなくあくまで会社発展の機会の一つ」と申し上げましたが、そうはいっても上場日当日は一大イベント、お祭りです。

今までの苦労がきっと報われた気持ちになるはずです。

IPOの流れは以上のとおりです。

前述の通り、上場申請の2期前(直前々期)からが審査の対象ではあるものの、2年前から準備を始めても間に合いません。

また、繰り返しとなりますが、IPOはゴールではなくあくまで経営力を強化するためのステップに過ぎません。

単なる書類作りや会社の形式面を整えるというだけでなく、実際に会社の経営体制が充実してそれが業績に結び付いていることが必要です。

主幹事証券会社や証券取引所は毎年何十社という会社を見ていますので、形だけ取り繕っても簡単に化けの皮ははがれてしまいます。

船井総研は、書類作成のサポートといった形式面だけではなく、上場をきっかけとした体制整備を通じて本質的な経営力強化のサポートを行うことを重要視しています。

そのためには、上場直前々期といった期間にとらわれず、それ以前の3年前、4年前、5年前の段階から、少しずつでもよいので上場企業として必要な体制を整備していくことが必要と考えています。

また、仮に上場ができないとなったとしても、事業計画の策定、数字の見える化、組織体制の強化といった過程を通じて、必ず経営力の強化と事業の成長につながるものと考えています。

船井総研のコンサルタントにぜひご相談ください。

こちらの記事の前編はこちら

IPOは具体的にどのように進んでいくのか~事前準備から上場日当日まで~(前編)

経営相談はこちら

公式X(エックス:旧Twitter) おすすめコラム・セミナー情報を通知します

Tweets by funaisokenIPO公式facebookおすすめコラム・セミナー情報を通知します