新規上場(IPO)の

ご相談はこちら(受付時間 平日 9:45 - 17:30)

IPO支援コラム

Table of Contents

| ・上場するためには、形式基準をクリアする必要があるが、上場可能な企業規模を知っておくことも重要 ・市場によって、企業規模は異なる ・グロース市場(旧マザーズ市場)であれば、売上20億円未満、営業利益2億円未満でも上場可能 |

IPO(新規上場)とは、Initial Public Offering の略で未上場企業が、証券取引所で株式を公開し、第三者が売買できるようにすることです。

一般的には、IPOをすることで

・調達可能な資金の量と質の増大(銀行借入以外の選択肢が生まれる)

・「上場企業」というステータスの獲得、知名度の向上により、取引先の拡大や、人材採用で有利になれる

・IPOの準備を通じて、会社の資本回りの整理や、経営管理体制の強化

といったメリットがあります。

しかし、IPOを検討しようとしても、

・IPOは挑戦のハードルが高そう

・IPOできる企業規模が分からない

・結局のところ、IPOを目指すべきか悩んでいる

と感じられることもあると存じます。

船井総研ではIPO(新規上場)のご支援に取り組んでおりますが、上記のようにお考えの経営者の方も多々みられます。

そこで、本稿では実際にIPO(新規上場)した企業のデータをもとに、「どの程度の規模ならどの市場に上場可能か?」をお伝えしてまいります。

自社の成長性や、マーケットの動向、資金調達の必要性、上場後の知名度といった、自社の現状と上場目的によって、選択を進めていくことが望ましいです。

また、IPOは最低3年~5年間の準備期間を経て上場審査を受けることが望ましいです。つまり、3~5年後に、自社がどの程度の規模まで成長するのかを見据えながら、目指す市場を決めていくことも市場選択のポイントになります。

以下は、東京証券取引所における本則市場(東証一部・東証二部)ならびに新興市場(ジャスダック・マザーズ)へ上場した企業の業績になります。

▼東証一部(7社が上場)

-売上高-

| 社名 | 金額(百万円) | |

| MAX | ソフトバンク | 3,547,035 |

| 国際紙パルプ商事 | 366,777 | |

| ワールド | 245,829 | |

| 日総工産 | 53,533 | |

| アルテリア・ネットワークス | 47,587 | |

| キュービーネットホールディングス | 17,971 | |

| min | スプリックス | 8,504 |

-営業利益-

| 社名 | 金額(百万円) | |

| MAX | ソフトバンク | 641,935 |

| ワールド | 13,225 | |

| アルテリア・ネットワークス | 7,549 | |

| スプリックス | 1,164 | |

| キュービーネットホールディングス | 1,502 | |

| 国際紙パルプ商事 | 1,031 | |

| min | 日総工産 | 860 |

※各社「新規上場申請のための有価証券報告書(Ⅰの部)」を基に弊社にて集計、いずれも上場直前期(N-1期)の業績

東証一部に直接上場した企業は7社と、全上場企業90社のうち7.7%と割合としては多くありません。その理由は東証一部への上場は、他市場ですでに上場し、次のステップとして目指されることが多いからです。

現行の上場基準では、マザーズから東証一部へ上場する場合に求められる時価総額は40億円で、直接東証一部を目指すよりもハードルが低くなります。このため、マザーズへ新規上場し、次に東証一部を目指す企業が多くみられます。

▼東証二部(5社が上場)

-売上高-

| 会社名 | 金額(百万円) | |

| MAX | オーウエル | 63,750 |

| ナルミヤ・インターナショナル | 26,954 | |

| 信和 | 15,194 | |

| コーア商事ホールディングス | 15,133 | |

| min | 共和コーポレーション | 11,978 |

-営業利益-

| 社名 | 金額(百万円) | |

| MAX | 信和 | 2,631 |

| コーア商事ホールディングス | 1,614 | |

| ナルミヤ・インターナショナル | 1,404 | |

| オーウエル | 1,200 | |

| min | 共和コーポレーション | 318 |

※各社「新規上場申請のための有価証券報告書(Ⅰの部)」を基に弊社にて集計、いずれも上場直前期(N-1期)の業績

東証一部と比較して企業規模は小さいものの、マザーズやジャスダックといった新興市場よりは大きくなります。

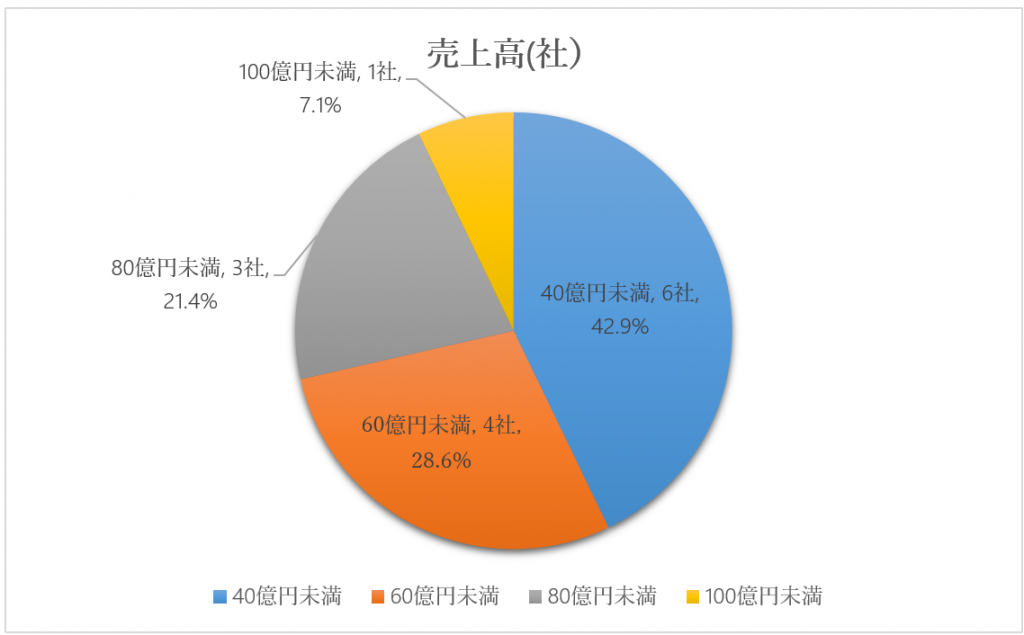

▼ジャスダック(14社が上場)

-売上高-

| 社名 | 金額(百万円) | |

| MAX | 極東産機 | 8,891 |

| min | マリオン | 2,511 |

-営業利益-

| 社名 | 金額(百万円) | |

| MAX | 田中建設工業 | 1,258 |

| min | ディ・アイ・システム | 150 |

※各社「新規上場申請のための有価証券報告書(Ⅰの部)」を基に弊社にて集計、いずれも上場直前期(N-1期)の業績

売上高が40億円未満の企業が全体の半数近くを占めており、60億円未満の企業加えた場合、全体の70%を超えます。

営業利益についても、過半数の企業が4億円未満で上場をしています。

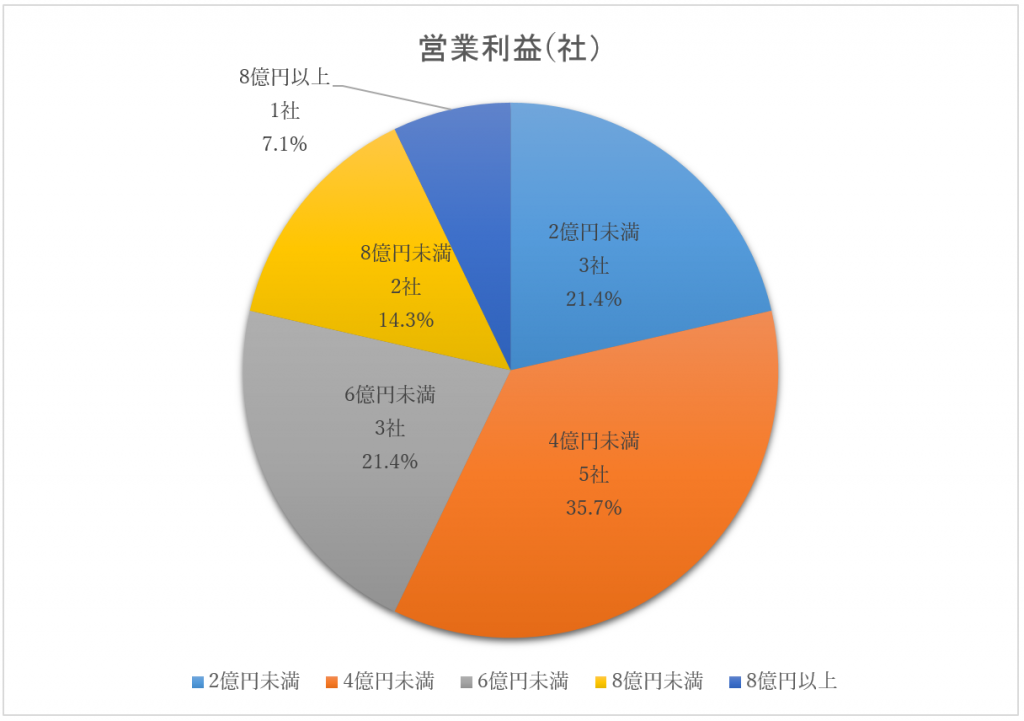

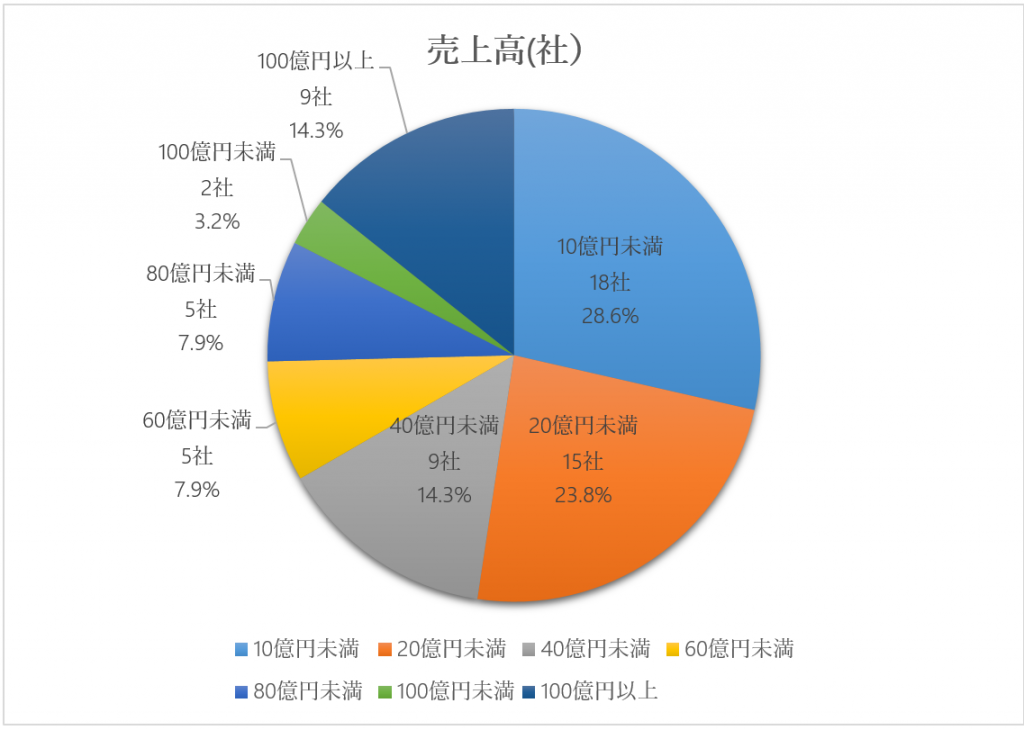

▼マザーズ(63社が上場)

-売上高-

| 社名 | 金額(百万円) | |

| MAX | SBIインシュアランスグループ | 62,186 |

| min | Delta-Fly Pharma | 150 |

-営業利益-

| 社名 | 金額(百万円) | |

| MAX | MTG | 5,787 |

| min | メルカリ | -2,775 |

※各社「新規上場申請のための有価証券報告書(Ⅰの部)」(Edinetにて公開)を基に弊社にて集計、いずれも上場直前期(N-1期)の業績

マザーズへの上場の場合、売上高20億円未満の上場が過半数を占めます。営業利益についても、2億円未満(赤字で上場含む)で上場した企業が全体の6割を占めます。

マザーズでは、上場時の企業価値より、その後の成長性が特に問われます。上場時には、投資拡大期にあり営業利益を計上していない状況でも上場することが多々あります。典型的な例としては、メルカリです(同社は赤字で上場)。

IPOを目指す場合は、目指すべき市場の選定と、そこにむけて会社をいかに成長させるか、そしてIPO準備をどのように進めていけばいいか、というIPOプロジェクトのキックオフが、ネクストアクションとして必要になります。

自社の今後の方針の一つとしてIPOを検討される場合は最新の情報をキャッチアップしていただくことをお勧めいたします。

IPO準備に関して少しでもご興味をお持ちの経営者様はお気軽にお問い合わせください。

【最新IPOコラム】

公式X(エックス:旧Twitter) おすすめコラム・セミナー情報を通知します

Tweets by funaisokenIPO公式facebookおすすめコラム・セミナー情報を通知します